יאיר שני

יאיר הנו מבכירי שוק ההון בישראל ומומחה להשקעות ולשיווק מוצרים פיננסיים. יאיר מילא שורה של תפקידים בכירים בשוק ההון ובהם סמנכ"ל השקעות ב IBI קרנות נאמנות, סמנכ"ל ההשקעות של קבוצת דש ומנכ"ל משותף בחברת קרנות הנאמנות של דש.

ליאיר תואר ראשון בחשבונאות ותואר שני במנהל עסקים MBA (שניהם מאוניברסיטת תל אביב).

המאמרים האחרונים שיצאו לאור

מה זה ‘Polycrisis’ ואיך זה קשור לשוק המניות?

בתחילת שנות התשעים של המאה העשרים, פירסם פרנסיס פוקויאמה, כלכלן פוליטי, את ספרו 'קץ ההסטוריה והאדם האחרון'. בספר, שיצא לאור לאחר קריסת הגוש הסובייטי, והכה גלים ברחבי העולם, טוען פוקויאמה כי האנושות הגיעה לקץ ההסטוריה מבחינה רעיונית-אידיאולוגית, במובן זה שנגמרו המחלוקות הרעיוניות ויש הסכמה גורפת כי התפיסה הדמוקרטית-הליברלית ושיטת כלכלת-השוק הן הטובות ביותר. התחושה באותה עת היתה כי משם והלאה נזכה לחיות בשלום ובשגשוג גלובלי.

שנות התשעים של המאה העשרים, שהתאפיינו באותה תחושה אופורית, אכן התגלו כעשור טוב. אך בשנים שלאחר מכן, החל מאסון התאומים של ניו-יורק בשנת 2001, ובמיוחד בשנים האחרונות, ניכר כי החלומות על חיים בשלום ושגשוג מתמיד התבדו. יותר מכך, נראה כי נכנסנו לעידן של משברים תכופים. על אלו משברים מדובר? המשבר הפיננסי הגלובלי של 2008. משבר החובות האירופאי של 2011. המשבר הפוליטי במדינות הדמוקרטיות. המלחמה הקרה בין סין לארה"ב. מגפת הקורונה. מלחמת רוסיה-אוקראינה. משבר האקלים. חלקם של משברים אלו קשורים אחד לשני בצורה כזו או אחרת, אך לא כולם – לפחות לא באופן משמעותי. בעידן זה, אנו מרגישים, לעיתים, כי אנו מותקפים מכל עבר – אנחנו לא מספיקים להתאושש ממכה אחת רק כדי לקבל את הבאה בתור. לתופעה של עידן ריבוי-משברים נתנו שם: ‘Polycrisis’. מקור המושג אמנם בשנות השבעים של המאה העשרים, אך מי שבשנים האחרונות הציגו מחדש והכניסו לשיח הכלכלי-פוליטי הנו אדם טוז, ההסטוריון הכלכלי הבריטי-אמריקאי הבולט.

למשברים השונים, אלו שעברו ואלו העכשויים, יש משמעויות והשלכות מגוונות – אך ישנן גם השלכות המשותפות למשברים מסוימים, המתלכדות ביניהן. לדוגמא, משברים שונים מן הרשימה הנ"ל מצביעים לכיוון של עצירה, או לפחות האטה, בתהליך הגלובליזציה. למיטב ידיעתי, אין עדיין אישוש משמעותי בנתונים על קיומה של מגמה כזו – אך, אם תסריט זה יתממש, צפויות להיות לו השלכות כלכליות ברורות (בנוסף להשלכות הגאו-פוליטיות, וכד'). לדוגמא - בעשורים האחרונים, הגלובליזציה השפיעה לטובה על רמת האינפלציה בעולם. היכולת לייבא בקלות מוצרים זולים מהמזרח שמרה על רמת המחירים במערב. בתסריט המדובר, אפקט ממתן-אינפלציה זה נחלש, מה שעלול לתרום לסביבת אינפלציה גבוהה יותר. גם השלכות משברים אחרים מצביעים לכיוון זה. אם נימצא בסביבת אינפלציה גבוהה יותר ,יש לכך משמעויות לגבי סביבת הריבית הצפויה.

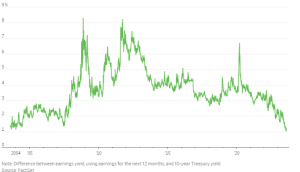

את התסריטים הללו, יחד עם ההשלכות הפוטנציאליות, יש לקחת בחשבון במסגרת אסטרטגיית ניהול ההשקעות. יש להם משמעותיות רחבות – מאופן ניהול מח"מ (משך חיים ממוצע) של תיק אגרות-חוב, דרך בחירת סקטורים בתיק המניות, דרך החשיפה לסחורות, ועד הקצאת הנכסים (Asset Allocation). לדוגמא -- בהקשר של הקצאת הנכסים: בהנתן המצאותנו בסביבה הגאו-פוליטית, הפוליטית והכלכלית הנדונה, הגיוני לצפות שרמות הריבית הגבוהות-החדשות לא תחזורנה במהרה לרמות הנמוכות ששררו בעשורים האחרונים. כמו כן, בעידן של ריבוי משברים, הגיוני לצפות כי נכסי השקעה מסוכנים, כמו מניות, יגלמו פרמיות סיכון נאותה אל מול חלופות חסרות-הסיכון (או בסיכון נמוך, לפחות), כמו אגרות-חוב ממשלתיות. כיום, במכפיל רווח עתידי של 18, מגלם מדד המניות האמריקאי S&P 500 תשואה-רווח (רווח למניה) של 5.5%, בעוד התשואה-לפדיון על אג"ח ממשלתי אמריקאי לעשר שנים הנה 4.5% -- כלומר, פרמיית סיכון של נקודת אחוז בודדת. רמה זו קרובה לרמות הנמוכות ביותר שנצפו בעשרים שנה האחרונות (ראו גרף). יש בהחלט גורמים חיוביים חדשים אשר יתרמו בעתיד לרווחי החברות – כאשר הבולט מביניהם הוא ההתפתחויות בתחום הבינה המלאכותית. גולדמן סאקס מעריך כי חידושים אלו יגדילו את הקצב השנתי של צמיחת רווחי חברות מדד S&P 500 בחצי אחוז, מ-4.9% ל-5.4%, בממוצע, בעשרים שנה הקרובות. בהנחה שמקבלים הערכות אלו, יש בכך כדי להצדיק תמחור גבוה יותר למניות החברות. אך, גם אם לוקחים זאת בחשבון, המצאותנו בעידן של ריבוי-משברים יחד עם הסיכונים המיידיים יותר הקשורים בהשפעה הפוטנציאלית של מסע העלאות הריבית האגרסיבי של הבנקים המרכזיים על הכלכלות, מקשות על הצדקת פרמיית סיכון מנייתית נמוכה כל-כך.

את התסריטים הללו, יחד עם ההשלכות הפוטנציאליות, יש לקחת בחשבון במסגרת אסטרטגיית ניהול ההשקעות. יש להם משמעותיות רחבות – מאופן ניהול מח"מ (משך חיים ממוצע) של תיק אגרות-חוב, דרך בחירת סקטורים בתיק המניות, דרך החשיפה לסחורות, ועד הקצאת הנכסים (Asset Allocation). לדוגמא -- בהקשר של הקצאת הנכסים: בהנתן המצאותנו בסביבה הגאו-פוליטית, הפוליטית והכלכלית הנדונה, הגיוני לצפות שרמות הריבית הגבוהות-החדשות לא תחזורנה במהרה לרמות הנמוכות ששררו בעשורים האחרונים. כמו כן, בעידן של ריבוי משברים, הגיוני לצפות כי נכסי השקעה מסוכנים, כמו מניות, יגלמו פרמיות סיכון נאותה אל מול חלופות חסרות-הסיכון (או בסיכון נמוך, לפחות), כמו אגרות-חוב ממשלתיות. כיום, במכפיל רווח עתידי של 18, מגלם מדד המניות האמריקאי S&P 500 תשואה-רווח (רווח למניה) של 5.5%, בעוד התשואה-לפדיון על אג"ח ממשלתי אמריקאי לעשר שנים הנה 4.5% -- כלומר, פרמיית סיכון של נקודת אחוז בודדת. רמה זו קרובה לרמות הנמוכות ביותר שנצפו בעשרים שנה האחרונות (ראו גרף). יש בהחלט גורמים חיוביים חדשים אשר יתרמו בעתיד לרווחי החברות – כאשר הבולט מביניהם הוא ההתפתחויות בתחום הבינה המלאכותית. גולדמן סאקס מעריך כי חידושים אלו יגדילו את הקצב השנתי של צמיחת רווחי חברות מדד S&P 500 בחצי אחוז, מ-4.9% ל-5.4%, בממוצע, בעשרים שנה הקרובות. בהנחה שמקבלים הערכות אלו, יש בכך כדי להצדיק תמחור גבוה יותר למניות החברות. אך, גם אם לוקחים זאת בחשבון, המצאותנו בעידן של ריבוי-משברים יחד עם הסיכונים המיידיים יותר הקשורים בהשפעה הפוטנציאלית של מסע העלאות הריבית האגרסיבי של הבנקים המרכזיים על הכלכלות, מקשות על הצדקת פרמיית סיכון מנייתית נמוכה כל-כך.

מה מניע את השווקים? כבר לא רק הריבית, אלא גם צפיות לצמיחה

במהלך הרבעון האחרון של 2023, התפשטה התפיסה כי לאחר תהליך העלאות אגרסיבי של כשנה וחצי, הפד האמריקאי סיים, ככל הנראה, את תהליך העלאת הריבית. התפתחות זו הביאה לנפילה חזקה בתשואות-לפדיון על אגרות החוב (למעשה, הריביות לטווח ארוך) – לדוגמא, זו על האגרת הממשלתית האמריקאית לעשר שנים ירדה בתוך כחודשיים בלבד ל-3.8% מ-5%. כתבתי אז כי זהו אירוע פיננסי משמעותי שקשה להמעיט בחשיבותו, ושצפוי שישפיע לרוחב השווקים הפיננסיים. ריביות יורדות הן חיוביות עבור כל נכס פיננסי באשר הוא. מאז אותה תפנית בשוק האג"ח, עלה מדד מניות ה-S&P 500 האמריקאי בכ-20%.

לאחר מכן, התחלנו את השנה עם תחזיות לצמיחה מתונה וצפיות להורדות ריבית אגרסיביות למדי. בינואר, קרן המטבע הבינלאומית (IMF) הציגה תחזית לצמיחה גלובלית של 3.1% בשנת 2024 (כלכלות מפותחות 1.5%; כלכלות מתפתחות 4.1%). מאז, הנתונים הכלכליים השוטפים מפתיעים לטובה. אפילו מדדי פעילות הסקטור התעשייתי, נקודה חלשה יחסית בכלכלה הגלובלית בתקופה האחרונה, מגלים סימנים ראשוניים של שיפור. מדד מנהלי הרכש של הסקטור התעשייתי בארה"ב, לדוגמא, עלה בפברואר לרמה של 52.2, רמה המסמנת מגמה של התרחבות ורמתו הגבוהה ביותר מאז יולי 2022. יותר מכך, עליית היחס בין הזמנות חדשות למלאים הקיימים, בדרך כלל אינדיקטור טוב לפעילות הייצור העתידית, מרמזת על המשך התרחבות בתקופה הקרובה.

מדד מנהלי הרכש של סקטור התעשייה בארה"ב

מקור: Trading Economics

במקביל, החלו המשקיעים בתהליך עדכון הצפיות לגבי הריבית. בארה"ב, במקום צפייה ראשונית לשש הורדות ריבית בשנת 2024, בתהליך שיחל בחודש מרץ, עברו השווקים לגלם מהלך מתון יותר של שלוש הורדות בלבד שיחלו בחודש יוני. במהלך עדכון זה, שארך כחודשיים, טיפסה התשואה-לפדיון על האגרת הממשלתית האמריקאית לעשר שנים חזרה לכיוון 4.3%.

המעניין הוא, שבתקופה זו, לא רק ששוק המניות לא ירד, אלא הוא אף המשיך לעלות. כלומר, נראה כי המתאם בין מחירי המניות לתשואות-לפדיון של האג"ח מתהפך – והופך בהדרגה משלילי לחיובי. הדבר מרמז כי ייתכן ואנו עדים לשינוי מסוים בגורמים הדוחפים את שוק המניות מעלה: לא עוד רק עצירת תהליך העלאת הריבית ואפשרות להורדתה בחודשים הקרובים, אלא גם צפיות להתגברות הצמיחה. בנק ההשקעות גולדמן סאקס מציין, לדוגמא, כי ביצועי-היתר של מניות מחזוריות בארה"ב, הרגישות יותר למחזור העסקים, ביחס למניות דפנסיביות מתגברים לאחרונה. ניתוח הסטורי של היקף ביצועי-היתר שביצע הבנק מצביע על כך שאלו עקביים, או מתאימים, לצמיחת תוצר של 3% (אל מול, לדוגמא, תחזית של קרן המטבע הבינלאומית לצמיחה של 2.1% ב-2024).

מה השוק מגלם לגבי הצמיחה בארה"ב? ביצועים יחסיים של מניות מחזוריות לדפנסיביות

מקור: Trading Economics

במקביל, החלו המשקיעים בתהליך עדכון הצפיות לגבי הריבית. בארה"ב, במקום צפייה ראשונית לשש הורדות ריבית בשנת 2024, בתהליך שיחל בחודש מרץ, עברו השווקים לגלם מהלך מתון יותר של שלוש הורדות בלבד שיחלו בחודש יוני. במהלך עדכון זה, שארך כחודשיים, טיפסה התשואה-לפדיון על האגרת הממשלתית האמריקאית לעשר שנים חזרה לכיוון 4.3%.

המעניין הוא, שבתקופה זו, לא רק ששוק המניות לא ירד, אלא הוא אף המשיך לעלות. כלומר, נראה כי המתאם בין מחירי המניות לתשואות-לפדיון של האג"ח מתהפך – והופך בהדרגה משלילי לחיובי. הדבר מרמז כי ייתכן ואנו עדים לשינוי מסוים בגורמים הדוחפים את שוק המניות מעלה: לא עוד רק עצירת תהליך העלאת הריבית ואפשרות להורדתה בחודשים הקרובים, אלא גם צפיות להתגברות הצמיחה. בנק ההשקעות גולדמן סאקס מציין, לדוגמא, כי ביצועי-היתר של מניות מחזוריות בארה"ב, הרגישות יותר למחזור העסקים, ביחס למניות דפנסיביות מתגברים לאחרונה. ניתוח הסטורי של היקף ביצועי-היתר שביצע הבנק מצביע על כך שאלו עקביים, או מתאימים, לצמיחת תוצר של 3% (אל מול, לדוגמא, תחזית של קרן המטבע הבינלאומית לצמיחה של 2.1% ב-2024).

מה השוק מגלם לגבי הצמיחה בארה"ב? ביצועים יחסיים של מניות מחזוריות לדפנסיביות

מקור: גולדמן סאקס

אם הסימנים הראשוניים להתגברות הצמיחה אכן יתבררו כתחילתה של מגמה משמעותית יותר, מלבד התמיכה שהדבר יעניק לאפיקי השקעה מוטי-צמיחה, כמו מניות, אשראי וסחורות, ייתכן ויהיו לכך השלכות גם לביצועים היחסיים של מניות ערך מול צמיחה (למרות שייתכן וההתפתחויות בעולם הבינה המלאכותית ימשיכו לתת את הטון בכל הנוגע למניות הטכנולוגיה/צמיחה), סקטורים מחזוריים מול דפנסיביים, מניות קטנות מול גדולות, וכו'. אך נצטרך לראות האם ואיך מתרגמת המגמה לשיפור ברווחי החברות. נכון ל-29 בפברואר, כאשר 97% מחברות מדד ה-S&P 500 כבר דיווחו, צמיחת הרווחים ברבעון הרביעי של 2023 היתה 4.0% בלבד. אמנם מדובר ברבעון שני רצוף של צמיחה חיובית ברווחים – קודם לכן המגמה היתה שלילית, וייתכן שזה מורה על כך כי הרע ביותר כבר מאחורינו – אך זהו נתון שהנו רחוק מלהלהיב. מה גם שנתון זה כולל את חברות הטכנולוגיה הגדולות שהציגו תוצאות מצוינות. כמו כן, אחוז החברות שהפתיעו לטובה היה נמוך מהממוצע ומספר החברות שהורידו תחזיות רווח לרבעון הקרוב הנו יותר מכפול ממספר החברות שהעלו. כלומר, למעט בחברות הטכנולוגיה הגדולות, מגמת הריווחיות בשאר החברות נראית די פושרת. האנליסטים אכן צופים שיפור – וחוזים צמיחת רווחים של 11% עבור מדד ה-S&P 500 בשנת 2024 (7.6% עבור מדד MSCI World הגלובלי). אך, כדי שצפיות אלו יתממשו, נצטרך, ככל הנראה, קודם לראות שאותם סימנים ראשוניים להתגברות הפעילות הכלכלית אכן הופכים למגמה יותר ברורה ושהצמיחה מתרחבת למגזרים נוספים מעבר לעולם הטכנולוגיה.

מקור: גולדמן סאקס

אם הסימנים הראשוניים להתגברות הצמיחה אכן יתבררו כתחילתה של מגמה משמעותית יותר, מלבד התמיכה שהדבר יעניק לאפיקי השקעה מוטי-צמיחה, כמו מניות, אשראי וסחורות, ייתכן ויהיו לכך השלכות גם לביצועים היחסיים של מניות ערך מול צמיחה (למרות שייתכן וההתפתחויות בעולם הבינה המלאכותית ימשיכו לתת את הטון בכל הנוגע למניות הטכנולוגיה/צמיחה), סקטורים מחזוריים מול דפנסיביים, מניות קטנות מול גדולות, וכו'. אך נצטרך לראות האם ואיך מתרגמת המגמה לשיפור ברווחי החברות. נכון ל-29 בפברואר, כאשר 97% מחברות מדד ה-S&P 500 כבר דיווחו, צמיחת הרווחים ברבעון הרביעי של 2023 היתה 4.0% בלבד. אמנם מדובר ברבעון שני רצוף של צמיחה חיובית ברווחים – קודם לכן המגמה היתה שלילית, וייתכן שזה מורה על כך כי הרע ביותר כבר מאחורינו – אך זהו נתון שהנו רחוק מלהלהיב. מה גם שנתון זה כולל את חברות הטכנולוגיה הגדולות שהציגו תוצאות מצוינות. כמו כן, אחוז החברות שהפתיעו לטובה היה נמוך מהממוצע ומספר החברות שהורידו תחזיות רווח לרבעון הקרוב הנו יותר מכפול ממספר החברות שהעלו. כלומר, למעט בחברות הטכנולוגיה הגדולות, מגמת הריווחיות בשאר החברות נראית די פושרת. האנליסטים אכן צופים שיפור – וחוזים צמיחת רווחים של 11% עבור מדד ה-S&P 500 בשנת 2024 (7.6% עבור מדד MSCI World הגלובלי). אך, כדי שצפיות אלו יתממשו, נצטרך, ככל הנראה, קודם לראות שאותם סימנים ראשוניים להתגברות הפעילות הכלכלית אכן הופכים למגמה יותר ברורה ושהצמיחה מתרחבת למגזרים נוספים מעבר לעולם הטכנולוגיה.

לאחר הראלי של נובמבר - שלוש שאלות העולות משוק האג"ח הגלובלי

חודש נובמבר היה חודש של תשואות מדהימות במרבית אפיקי ההשקעה. הכותרות התמקדו, כרגיל, בעיקר בשוק המניות -- ודיווחו כי מדד מניות ה-S&P 500 האמריקאי, שזינק ב-8.9% במהלך החודש, נהנה מאחד החודשים הטובים ביותר שלו בשנים האחרונות, ושמדד המניות הגלובלי, MSCI AC World, קפץ ב-9.1%. אך, המניע או המחולל של החגיגה היה במקום אחר – בשוק האג"ח. הסיבה המרכזית לראלי הרחב היתה הירידה החדה בתשואות-לפדיון בהן נסחרות אגרות-החוב הממשלתיות, כלומר בריביות השוק -- גורם המשפיע במישרין על ערכו של כל נכס פיננסי באשר הוא. מי ששואף להבין מה מניע את שוקי ההון בכללותם, הכרחי שיעקוב אחר שוק האג"ח. למרות שבדרך כלל אינו מקבל תשומת לב מספקת, בוודאי לא של המשקיעים הלא-מקצוענים, הרי ששוק האג"ח הנו זירה פיננסית חשובה לא פחות, ואולי אף יותר, משוק המניות. לא רק ששוק האג"ח הגלובלי משתווה בגודלו לזה של שוק המניות (למעשה, עולה עליו בגודלו), אלא שמהתשואות-לפדיון של האג"ח נגזרות באופן ישיר או עקיף עלויות המימון של מדינות ושל חברות, ריביות על משכנתאות, וכו'. אין זה מקרה כי ג'יימס קרוויל, שהיה יועצו הפוליטי של ביל קלינטון בשנות התשעים, העיר פעם כי אם בעבר חשב שאם יש גלגול נשמות אזי ירצה לחזור בתור הנשיא, האפיפיור או שחקן בייסבול מצטיין, הרי שבהמשך הבין כי הוא מעדיף לחזור בתור שוק האג"ח – כך יוכל להפחיד את כולם. חודש נובמבר, בו שוק האג"ח האמריקאי הניב תשואה-בפועל של 4.5%, לפי מדד Bloomberg US Aggregate Bond, היה החודש הטוב ביותר שלו מאז 1985. מחירי האג"ח מצויים ביחס הפוך לתשואות-לפדיון בהן הן נסחרות – כך שהירידה החדה באחרונות הביאה לזינוק במחיריהן. אפשר להתרשם מעוצמת המהלך מבחינת התשואה-לפדיון על האגרת הממשלתית האמריקאית לעשר שנים, בנצ'מרק מרכזי בשוק האג"ח, ובשוק ההון האמריקאי והגלובלי בכללותו -- זו נפלה בנובמבר כ-0.5 נקודת אחוז, מ-4.9% ל-4.4%. בסך הכל, מאז אמצע אוקטובר (אז הגיעה לשיא של כ-5%) ועד לזמן כתיבת שורות אלו, בהן האגרת נסחרת כבר בתשואה-לפדיון של 4.2%, היא השלימה מהלך של התכווצות של קרוב ל-0.8 נקודת אחוז בתשואה-לפדיון. נפילה כזו בריבית לטווח של עשר שנים היא אירוע פיננסי דרמטי. חשוב לשים את חודש נובמבר בפרספקטיבה הראויה: התשואות החודשיות המרשימות שהניבו אגרות-החוב באות אחרי, או במסגרת, השוק הדובי המשמעותי ביותר באגרות-חוב מזה עשרות שנים, בהן רשם מדד שוק האג"ח האמריקאי הפסד מצטבר של כ-17% (עד תחילת נובמבר). מה שפגע באגרות-החוב בשנים האחרונות היא העלייה ברמת האינפלציה. הזינוק באינפלציה הביא בעקבותיו את הבנקים המרכזיים ברחבי העולם לדחוף את הריבית כלפי מעלה. אינפלציה וריבית הן סיכונים עיקריים עבור משקיעי אג"ח, בוודאי ככל שמדובר באגרות-חוב ממשלתיות בהן סיכון האשראי (חדלות פרעון) הנו נמוך. הנפילה הדרמטית והמהירה בתשואות-לפדיון על אגרות-החוב בחודש האחרון קשורה בהתמתנות רמת האינפלציה, שהגיעה בארה"ב לשיא של 9.1% בקיץ 2022 והתמתנה לאחרונה לקצב של 3.2% -- ובכך מתחילה להתקרב ליעד האינפלציה של הבנק המרכזי. התמתנות האינפלציה הובילה את הפד לעצור את תהליך העלאת הריבית, ואף התחילה לאחרונה מירוץ של ספקולציות לגבי עיתוי תחילת תהליך הורדתה. אך, אולי הדברים מורכבים יותר? על רקע חשיבותו של שוק האג"ח והיותן של ריביות השוק המשתקפות בו ברומטר מרכזי של הכלכלה, צריך לקחת ברצינות את הסימנים והשאלות העולים ממנו. להלן, בקצרה, כמה שאלות בולטות העולות ממנו בעת הנוכחית:

- צמיחה. למרות שהתמתנות האינפלציה היא הטריגר הישיר לעצירת תהליך העלאת ריבית הפד, הרי שהתכווצות התשואות-לפדיון של האג"ח בשבועות האחרונים נבעה לא רק מירידה במרכיב פרמיית האינפלציה, אלא גם, ואולי בעיקר, מנפילה בריבית הריאלית. רואים זאת במישרין באגרות-החוב הממשלתיות האמריקאיות צמודת-המדד לעשר שנים: התשואה-לפדיון נפלה מסביב 2.5% לכ-2%, כלומר ירידה של כ-0.5 נקודת אחוז. האם שוק האג"ח מאותת כי להתמתנות האינפלציה נלוות גם האטה משמעותית בצמיחה? אפשר אולי למצוא רמז במודל GDPNow של הפד של אטלנטה המורה כרגע על צמיחה צפויה של 1.2% בלבד ברבעון הרביעי של השנה, לאחר צמיחה חזקה של 5.2% ברבעון הקודם.

- חוסר-ודאות/תנודתיות. למרות שתנודתיות שוק האג"ח ירדה מהרמות הגבוהות שנרשמו מוקדם יותר השנה, אך עדיין, היא נותרה גבוהה במונחים הסטוריים. מדד ICE MOVE, המשקף את תנודתיות שוק האג"ח הממשלתי האמריקאי, עומד על 111 – מעל הממוצע ארוך-הטווח ובערך כפליים מרמתו בתקופה שלפני התחלת תהליך העלאת הריבית בארה"ב. לעומת זאת, מדד ה-VIX, המשקף את התנודתיות הצפויה במדד מניות ה-S&P 500, ירד לאחרונה לרמה של 12-13, שהנה מתחת לממוצע ארוך-הטווח שלו והרמה הנמוכה ביותר מזה כמה שנים. תנודתיות מחירי הנכסים קשורה לרמת חוסר-הוודאות הכלכלית. כיצד יפתר מה שנראה כחוסר עקביות בתמחור השווקים השונים? האם שוק האג"ח מתמחר ביתר את חוסר-הוודאות הכלכלית או שמא שוק המניות מתמחרו בחסר (כלומר, הנו שאנן מדי)?

מדד VIX – תנודתיות גלומה, מניות S&P 500

מדד VIX – תנודתיות גלומה, מניות S&P 500

- סיכונים גאו-פוליטיים. אגרות-חוב ממשלתיות בכלל, ושל ארה"ב בפרט, נחשבות לנכסים פיננסיים בטוחים – יש שיאמרו "חסרי סיכון". על כן, אג"ח ממשלתיות של ארה"ב נוטות לשמש כמקלט-בטוח בתקופות של עלייה בסיכונים הגאו-פוליטיים, דוגמת מתיחויות ומלחמות בין-לאומיות – מה שמביא לעלייה במחיריהן וירידה בתשואות-לפדיון. האם הריצה לאג"ח ממשלתיות אמריקאיות לאחרונה נובעת גם מעלייה בתפיסת הסיכון של המשקיעים? גם מחיר הזהב, מקלט-בטוח אחר, עלה משמעותית (בכ-13%) מאז אירועי השבעה באוקטובר ופרוץ המלחמה באזורינו, ואף הגיע לשיא של כל הזמנים בימים האחרונים. זה לא ברור – ייתכן ומחיר הזהב פשוט הגיב בחיוב לירידה בריביות הריאליות. אבל אם הסיכונים הגאו-פוליטיים אכן גברו, מדוע שוק המניות אינו מגיב בהתאם?

לסיכום, אפשר בהחלט לצהול לנוכח התשואות היפות שנרשמו בחודש נובמבר באפיקי ההשקעה השונים. אך חשוב גם להבין את המניעים להתפתחויות האחרונות בשווקים -- כולל את המשמעויות של תשובות פוטנציאליות לשאלות העולות ממהלכי השוק האחרונים.

אין לראות באמור בדבריהם של הכותבים הנ”ל משום הצעה ו/או המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא לרכישה ו/או מכירה ו/או החזקה של ניירות ערך ו/או נכס פיננסי המתוארים בהם או של ניירות ערך ו/או נכסים פיננסים אחרים כלשהם או המלצה להשקעה באפיקים ספציפיים כלשהם. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ מקצועי המתחשב בנתונים ובצרכים המיוחדים של כל אדם, וכל העושה שימוש בו, עושה זאת על דעת עצמו ועל אחריותו בלבד.

לסיכום, אפשר בהחלט לצהול לנוכח התשואות היפות שנרשמו בחודש נובמבר באפיקי ההשקעה השונים. אך חשוב גם להבין את המניעים להתפתחויות האחרונות בשווקים -- כולל את המשמעויות של תשובות פוטנציאליות לשאלות העולות ממהלכי השוק האחרונים.

אין לראות באמור בדבריהם של הכותבים הנ”ל משום הצעה ו/או המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא לרכישה ו/או מכירה ו/או החזקה של ניירות ערך ו/או נכס פיננסי המתוארים בהם או של ניירות ערך ו/או נכסים פיננסים אחרים כלשהם או המלצה להשקעה באפיקים ספציפיים כלשהם. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ מקצועי המתחשב בנתונים ובצרכים המיוחדים של כל אדם, וכל העושה שימוש בו, עושה זאת על דעת עצמו ועל אחריותו בלבד.

השווקים הגלובליים מתמחרים החוצה סיכוי להתלקחות איזורית

בשבועיים מיד לאחר האירועים הנוראיים של השבעה באוקטובר קפץ מחיר הזהב בכ-10% והגיע לרמה סביב $2,000 דולר לאונקיה. אבל מאז, עלייתו נבלמה והוא מגלה יציבות יחסית סביב הרמות הללו. כידוע, הזהב נוטה לשמש כמקום מקלט למשקיעים בתקופות של חוסר-ודאות (גאו-פוליטית או כלכלית) קיצונית.

מה שמעניין אף יותר הוא התנהגות מחיר הנפט בשבועות האחרונים. ב-6 באוקטובר, עמד מחיר נפט מסוג WTI על $83 לחבית. לאחר שקפץ בתחילה לכיוון $90 לחבית, מחירו נסוג בהמשך די במהירות, כך שהוא נסחר כיום סביב $80 לחבית – כלומר, במחיר הנמוך מזה בו נסחר לפני האירועים האחרונים. מחיר הנפט רגיש לצפיות לגבי אספקה סדירה של הסחורה, ועל כן, בתקופות של מתח גאו-פוליטי או לחימה במזרח התיכון הוא נוטה לעלות. בשלב זה, ההשפעה היא יותר פוטנציאלית – וקשורה באפשרות של התרחבות הלחימה לכדי מלחמה איזורית. אבל באירועים אחרים בעבר, אפילו בכאלו שהיו משמעותיים פחות, ראינו בדרך כלל קפיצה מסוימת במחיר הנפט – ובוודאי שלא נסיגה במחירו.

מחיר הזהב

מחיר נפט WTI (למסירה בדצמבר 2023)

מחיר נפט WTI (למסירה בדצמבר 2023)

סימן נוסף לשוך חששות המשקיעים הגלובליים לגבי האפשרות שהלחימה בישראל תהפוך לאירוע גאו-פוליטי רחב ומשמעותי הוא הנפילה במדד ה-VIX. כידוע, מדד ה-VIX משקף את התנודתיות הגלומה באופציות על מדד מניות ה-S&P 500, ומכאן שהוא מהווה אינדיקטור מקובל לרמת חוסר-הודאות שרואים סוחרי המניות מול עיניהם. בדומה למחיר הנפט, גם מדד ה-VIX, העומד כיום על 14.9, נמוך מ-17.5, רמתו לפני השבעה באוקטובר.

מדד ה-VIX

סימן נוסף לשוך חששות המשקיעים הגלובליים לגבי האפשרות שהלחימה בישראל תהפוך לאירוע גאו-פוליטי רחב ומשמעותי הוא הנפילה במדד ה-VIX. כידוע, מדד ה-VIX משקף את התנודתיות הגלומה באופציות על מדד מניות ה-S&P 500, ומכאן שהוא מהווה אינדיקטור מקובל לרמת חוסר-הודאות שרואים סוחרי המניות מול עיניהם. בדומה למחיר הנפט, גם מדד ה-VIX, העומד כיום על 14.9, נמוך מ-17.5, רמתו לפני השבעה באוקטובר.

מדד ה-VIX

איך ניתן להסביר את מה שנראה כשאננות של המשקיעים הגלובליים לנוכח האירועים בישראל ובאיזור?

ראשית, ייתכן כי הסיכון בהתלקחות צבאית אזורית רחבה, הכוללת מעורבות כזו או אחרת של המעצמות, אכן פחת. למרות התמשכות, ואף העמקת, הלחימה בעזה, הסטטוס-קוו בחזית הצפונית מול חיזבאללה פחות או יותר נשמר. המצאותם של גורמים בינלאומיים באיזור, בעיקר ארה"ב, מייצרת הרתעה מפני כניסתם למלחמה. גורמים שונים בתוך לבנון יצאו בקריאות לחיזבאללה להמנע ממלחמה עם ישראל. מנאומו של נסראללה אנו למדים כי למרות איומיו, נראה כי תאבונו להכנס לעימות משמעותי עם ישראל אינה גבוהה. באתר ההימורים Polymarket, לאחר שכבר עמדה על 40-45% בימים האחרונים, בעקבות הנאום משקף יחס ההימורים הסתברות של 17% בלבד לכניסה רשמית של חיזבאללה למלחמה.

שנית, במשך השנים, לימדו את המשקיעים כי השפעת אירועים גאו-פוליטיים על השווקים נוטה להיות קצרת טווח, ולכן, ככל שזה נוגע לניהול ההשקעות, לא צריך להתרגש מהם יתר על המידה. בדרך כלל, מי שיימהר למכור נכסי-סיכון, כמו מניות, לנוכח אירוע נקודתי כזה או אחר, יימצא את עצמו בחשיפת-חסר כאשר השווקים יתאוששו – מה שתמיד קורה ללא התרעה מראש ובאופן חד ומהיר. לעיתים, המשקיע נותר עוד מאחור כאשר המגמה החיובית החדשה שנוצרה ממשיכה אל מעבר למקום בו היה השוק לפני פרוץ האירועים.

למרות הנאמר לעיל, ייתכן והמשקיעים מפספסים דבר משמעותי, או שלחילופין, עדיין אינם מעכלים אותו במלואו בכדי לשקפו במחירי הנכסים הפיננסיים. במובנים רבים, מה שקרה בישראל אינו עוד אירוע גאו-פוליטי מקומי-נקודתי, אלא הוא מהווה חוליה בשרשרת של התפתחויות ואירועים מצטברים המשקפים עלייה הדרגתית במתיחות הגאו-פוליטית בעולם. מתיחות גאו-פוליטית אשר בצידה האחד עומדות מדינות דמוקרטיות ובראשן ארה"ב, ובצידה האחר מדינות טוטליטריות ואוטוקרטיות ובראשן סין, רוסיה ואיראן.

ייתכן כי למשקיעים, אשר בימים רגילים מורגלים להתמקד בדו"חות הפיננסים של חברות ובהודעות ריבית של הבנקים המרכזיים, יש קושי לראות את התמונה הגדולה יותר, לזהות את המגמות ארוכות-הטווח – בוודאי כאשר אלו חורגות מהתחום הכלכלי הצר. ריי דליו, מייסד קרן הגידור הגדולה ברידג'ווטר, הזהיר לאחרונה כי מצבור ההתרחשויות שאנו חווים בשנים האחרונות, הכולל לאחרונה את מלחמת רוסיה-אוקראינה, ועכשיו את המערכה בישראל ובאיזור, מגדילים את הסיכוי שבשנים הקרובות נדרדר למלחמה עולמית כוללת. מלבד המשמעויות הקיומיות אשר נלוות להתממשות של תסריט כזה, ברור לגמרי כי הוא גם ישבש באופן קיצוני כל תחזית כלכלית ופיננסית עליה שוקדים מיטב המוחות בימים כתיקונם.

משקיעים אוהבים להתלות באימרה המיוחסת בדרך כלל לסופר מארק טווין "ההסטוריה לא חוזרת אבל היא מתחרזת" – כלומר, הם נסמכים על כך כי כל אירוע גאו-פוליטי יסתיים ברגיעה בדומה לאירועים אחרים בעשורים האחרונים. רבים מהם אינם מצוידים בכלים מחשבתיים המתאימים למצב הנוכחי הייחודי. בימים אלו, רצוי להיזכר באמירה של סופר אחר, מילן קונדרה, שכתב כי "אנו חיים כל דבר כשהוא מגיע, ללא אזהרה מוקדמת, כמו שחקן שלא עשה חזרה. ומה ערכם של החיים אם החזרה הראשונה לחיים הם החיים עצמם?". או במילים אחרות, אין חזרה גנרלית לחיים. לא תמיד מה שהיה הוא מה שיהיה.

איך ניתן להסביר את מה שנראה כשאננות של המשקיעים הגלובליים לנוכח האירועים בישראל ובאיזור?

ראשית, ייתכן כי הסיכון בהתלקחות צבאית אזורית רחבה, הכוללת מעורבות כזו או אחרת של המעצמות, אכן פחת. למרות התמשכות, ואף העמקת, הלחימה בעזה, הסטטוס-קוו בחזית הצפונית מול חיזבאללה פחות או יותר נשמר. המצאותם של גורמים בינלאומיים באיזור, בעיקר ארה"ב, מייצרת הרתעה מפני כניסתם למלחמה. גורמים שונים בתוך לבנון יצאו בקריאות לחיזבאללה להמנע ממלחמה עם ישראל. מנאומו של נסראללה אנו למדים כי למרות איומיו, נראה כי תאבונו להכנס לעימות משמעותי עם ישראל אינה גבוהה. באתר ההימורים Polymarket, לאחר שכבר עמדה על 40-45% בימים האחרונים, בעקבות הנאום משקף יחס ההימורים הסתברות של 17% בלבד לכניסה רשמית של חיזבאללה למלחמה.

שנית, במשך השנים, לימדו את המשקיעים כי השפעת אירועים גאו-פוליטיים על השווקים נוטה להיות קצרת טווח, ולכן, ככל שזה נוגע לניהול ההשקעות, לא צריך להתרגש מהם יתר על המידה. בדרך כלל, מי שיימהר למכור נכסי-סיכון, כמו מניות, לנוכח אירוע נקודתי כזה או אחר, יימצא את עצמו בחשיפת-חסר כאשר השווקים יתאוששו – מה שתמיד קורה ללא התרעה מראש ובאופן חד ומהיר. לעיתים, המשקיע נותר עוד מאחור כאשר המגמה החיובית החדשה שנוצרה ממשיכה אל מעבר למקום בו היה השוק לפני פרוץ האירועים.

למרות הנאמר לעיל, ייתכן והמשקיעים מפספסים דבר משמעותי, או שלחילופין, עדיין אינם מעכלים אותו במלואו בכדי לשקפו במחירי הנכסים הפיננסיים. במובנים רבים, מה שקרה בישראל אינו עוד אירוע גאו-פוליטי מקומי-נקודתי, אלא הוא מהווה חוליה בשרשרת של התפתחויות ואירועים מצטברים המשקפים עלייה הדרגתית במתיחות הגאו-פוליטית בעולם. מתיחות גאו-פוליטית אשר בצידה האחד עומדות מדינות דמוקרטיות ובראשן ארה"ב, ובצידה האחר מדינות טוטליטריות ואוטוקרטיות ובראשן סין, רוסיה ואיראן.

ייתכן כי למשקיעים, אשר בימים רגילים מורגלים להתמקד בדו"חות הפיננסים של חברות ובהודעות ריבית של הבנקים המרכזיים, יש קושי לראות את התמונה הגדולה יותר, לזהות את המגמות ארוכות-הטווח – בוודאי כאשר אלו חורגות מהתחום הכלכלי הצר. ריי דליו, מייסד קרן הגידור הגדולה ברידג'ווטר, הזהיר לאחרונה כי מצבור ההתרחשויות שאנו חווים בשנים האחרונות, הכולל לאחרונה את מלחמת רוסיה-אוקראינה, ועכשיו את המערכה בישראל ובאיזור, מגדילים את הסיכוי שבשנים הקרובות נדרדר למלחמה עולמית כוללת. מלבד המשמעויות הקיומיות אשר נלוות להתממשות של תסריט כזה, ברור לגמרי כי הוא גם ישבש באופן קיצוני כל תחזית כלכלית ופיננסית עליה שוקדים מיטב המוחות בימים כתיקונם.

משקיעים אוהבים להתלות באימרה המיוחסת בדרך כלל לסופר מארק טווין "ההסטוריה לא חוזרת אבל היא מתחרזת" – כלומר, הם נסמכים על כך כי כל אירוע גאו-פוליטי יסתיים ברגיעה בדומה לאירועים אחרים בעשורים האחרונים. רבים מהם אינם מצוידים בכלים מחשבתיים המתאימים למצב הנוכחי הייחודי. בימים אלו, רצוי להיזכר באמירה של סופר אחר, מילן קונדרה, שכתב כי "אנו חיים כל דבר כשהוא מגיע, ללא אזהרה מוקדמת, כמו שחקן שלא עשה חזרה. ומה ערכם של החיים אם החזרה הראשונה לחיים הם החיים עצמם?". או במילים אחרות, אין חזרה גנרלית לחיים. לא תמיד מה שהיה הוא מה שיהיה.